El oro brilla haciendo nuevos máximos gracias a los Bancos Centrales

¿Por qué ha subido tanto el oro durante los últimos años?

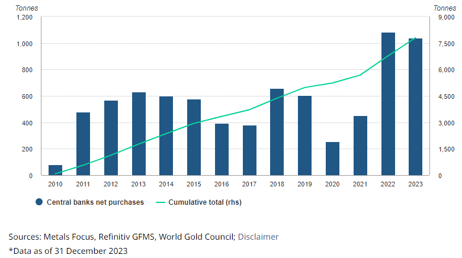

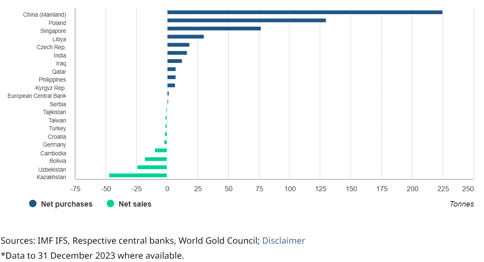

La principal razón la encontramos en la demanda masiva y compra por parte de los Bancos Centrales alrededor de todo el mundo. Como vemos debajo, la compra neta de oro por parte de los Bancos Centrales ha sido muy fuerte durante los últimos dos años por encima de las 1.000 toneladas del metal precioso cada año. Además, China ha sido el principal país que más oro ha comprado durante el último lustro superando las 225 toneladas compradas únicamente en 2023 como vemos en las compras diferenciadas por país.

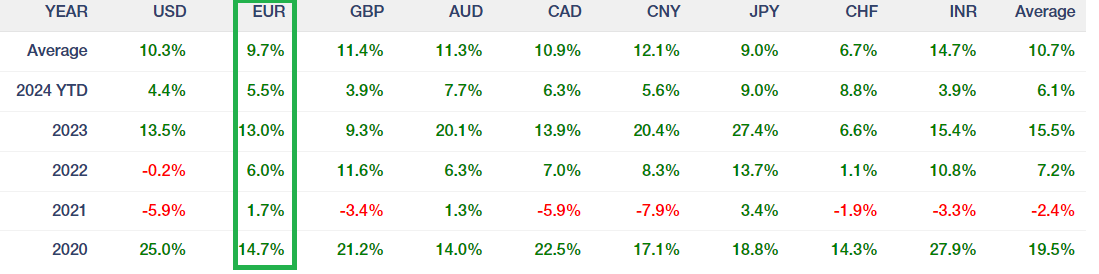

Todo esto ha llevado a que la rentabilidad obtenida en euros de la inversión en oro a través de los mercados financieros haya sido positiva durante los últimos cuatro años (e incluyendo lo que llevamos de 2024), acumulando una rentabilidad media del 9,7% desde 1971 hasta la actualidad, como se muestra en la tabla a continuación.

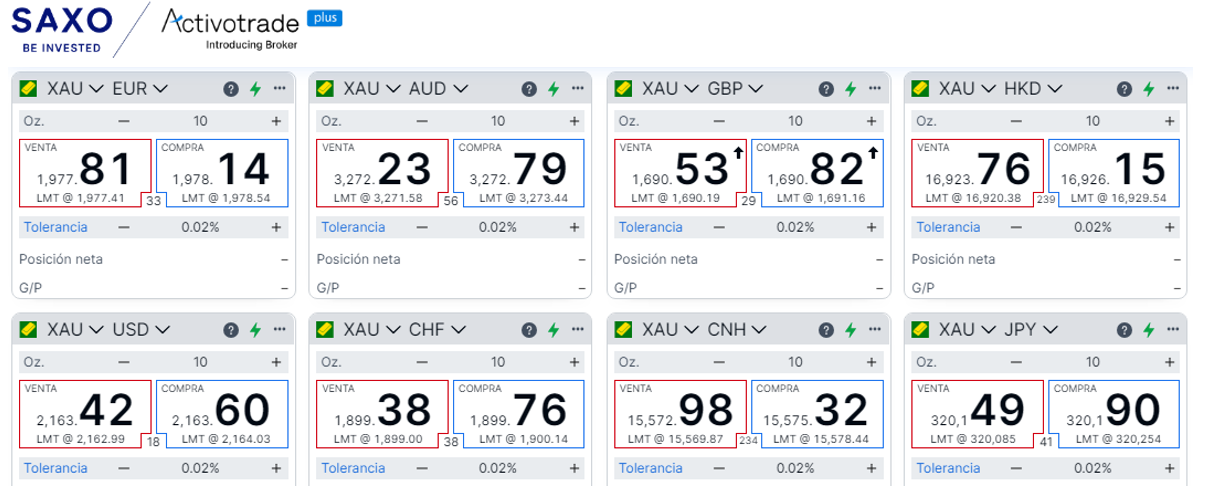

En cuanto al corto plazo, el año 2023 ha sido el más fuerte dentro del último lustro acumulando una subida del 13% en euros. e incluso más del 20% en otras divisas más devaluadas durante los últimos trimestres como el dólar australiano (AUD) yuan chino (CNY) o yen japonés (JPY).

Por cierto, ¡puedes invertir ORO con cualquier divisa en nuestra plataforma Activo Plus!

Aunque después veremos más al detalle cómo se puede invertir y a través de qué productos se puede tener exposición a la cotización del oro, este es un punto importante a tener en cuenta, que como hemos visto puede perjudicar en algunas casos de manera bastante acusada tu rentabilidad final obtenida. Es decir, invirtiendo en el oro cotizado en euros, dólares o cualquier otra divisa de entre las más importantes en el mundo. Todo ello, se puede ver y operar con cualquiera de estos cruces en nuestra plataforma como vemos debajo.

¿Puntos a favor y en contra?

Algunas de las ventajas que nos ofrece invertir en oro:

- Valor inherente: el oro tiende a mantener su valor en el tiempo. Si el precio disminuye, el valor subyacente del oro no cambia mucho. Esto se debe a que hay una cantidad fija de oro debido al hecho de que es una mercancía, mientras que el dólar estadounidense, que es una forma de moneda fiduciaria, no tiene ningún valor inherente.

- Reducida volatilidad comparada con otros activos.

- Activo refugio por excelencia (sobre todo en entornos inflacionarios, bajos tipos de interés o alta volatilidad)

- Distintas maneras de comprar o alternativas de inversión: físico o mercados financieros.

- Diversificación: es una alternativa de diversificar sus inversiones, sobre todo en entornos de estanflación.

- Liquidez: el oro se puede convertir fácilmente en efectivo en cualquier parte del mundo (si hablamos del producto físico) Si estamos hablando de productos financieros (fondos o derivados) la liquidez será correspondiente a la de los mercados, con alta liquidez normalmente.

Por otro lado, desventajas o riesgos que vemos en el corto plazo:

- Repercusión de la divisa sobre la que cotice (dólar u otras) aunque como hemos dicho antes, esto puede ser un riesgo u oportunidad en función de la fluctuación de la divisa.

- Se comporta peor en época de reducida inflación. Según un estudio del Consejo Mundial del Oro (WGC) elaborado con datos que se remontan hasta 1971, el oro ha rendido un 15% anual de media cuando la inflación ha sido superior al 3%, y solo algo más de un 6% anual cuando la inflación ha caído por debajo de esta cota.

¿Cómo invertir en el oro?

Tenemos a nuestra disposición distintos productos o alternativas para tener exposición al oro en nuestra plataforma Activo Plus:

- Futuros y opciones financieras: recordar que existen distintos tipos dentro de los mismos. Por ejemplo, contrato Gold (GC, tamaño contrato: 100 onzas), Mini (QO, tamaño contrato: 50 onzas) o Micro (MGC, tamaño contrato: 10 onzas) Estos productos tienen vencimiento y además son productos complejos al requerir una garantía que puede ser diferente a la exposición de tu operación, por lo tanto, es indispensable que te informes, los conozcas en profundidad antes de operar con ellos y en caso de dudas te pongas en contacto con nosotros para poder ayudarte.

- XAUUSD, XAUEUR o referenciado en cualquier otra divisa: la principal ventaja respecto a los futuros u opciones es la cantidad mínima para invertir, que es una unidad. Por lo que quizás podría ser más aconsejable para pequeños inversores con menos capital en la cuenta, aunque la particularidad del apalancamiento y complejidad es similar a la de otros derivados.

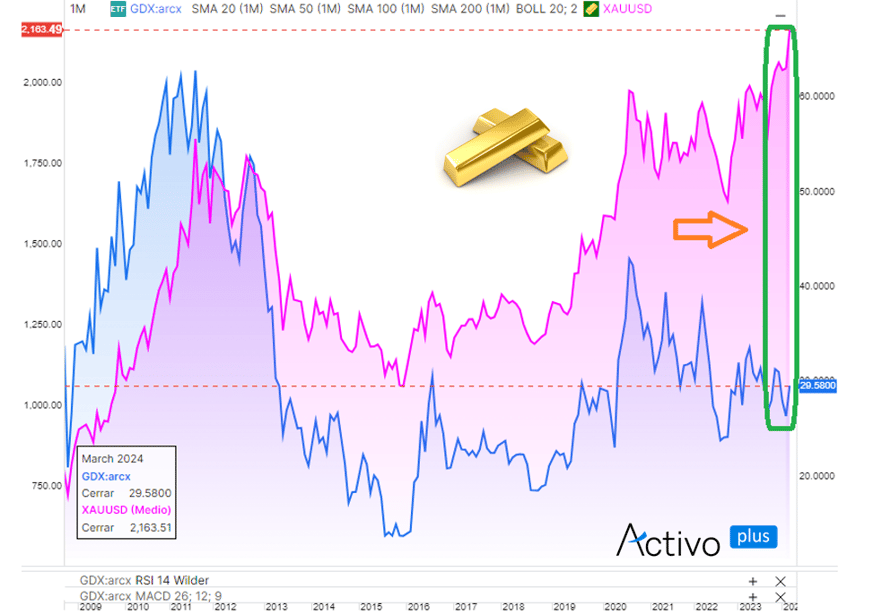

- Acciones de compañías mineras o ETF´s: este tercer y último punto es interesante si se quiere tener exposición indirecta a la cotización del oro invirtiendo en compañías mineras del metal precioso, o bien de manera específica (con acciones) o bien de manera diversificada (con ETF´s) Algunas de las principales y más grandes compañías mineras del mundo son Barrick Gold, Newmont Corporation, New Crest Mining, Agnico Eagle Mines, Franco-Nevada o Wheaton Precious Metals. Un ejemplo de ETF cotizado en euros podría ser el VanEck Gold Miners UCITS (G2X:xetr / IE00BQQP9F84)

Interesante el momento de ahora ya que como vemos debajo se ha producido una divergencia muy alta durante los últimos años entre la cotización de dichas compañías y la cotización del metal precioso, algo que históricamente ha tendido a revertirse. Lo representado con la línea rosa es la cotización del Oro - Dólar (XAUUSD) frente a la línea azul, ETF GDX (VanEck Vectors Gold Miners)

Un repaso a los gráficos... ¡máximos históricos!

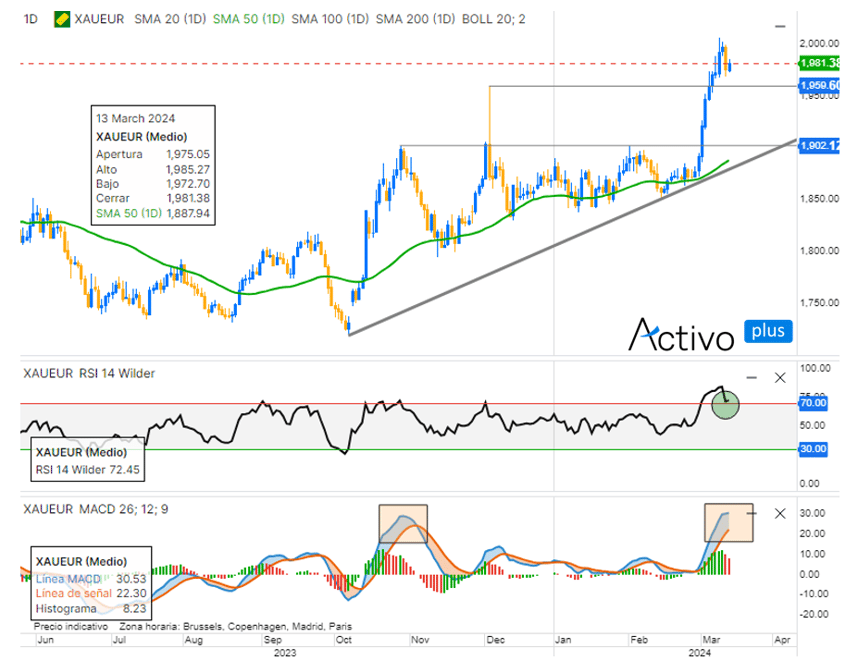

Como vemos debajo en el gráfico diario de la cotización del oro en euros (XAUEUR) durante el último mes también ha marcado nuevos máximos históricos por encima de los 1.959 € marcados el pasado mes de diciembre, lo que en primer lugar lo deja a priori en muy buena posición para probablemente seguir subiendo. El precio está holgadamente por encima de varias medias móviles alcistas representativas de medio plazo como la media de 50 días en este caso (línea verde) y por encima de la directriz alcista que viene en este caso desde los mínimos del pasado mes de octubre.

Sin embargo, en el corto plazo, tanto el RSI como el MACD nos están indicando una alta sobrecompra en el corto plazo lo que puede ser un mensaje de atención como remarcamos en el gráfico. Veríamos soportes relevantes para incorporanos a la tendencia las zonas de 1.960 € y 1.900 € por onza respectivamente.

En resumen, hay factores estructurales en la economía que creemos han hecho y pueden seguir haciendo impulsar la cotización del oro, gracias a una altísima demanda por parte de los Bancos Centrales durante los últimos años y en parte gracias a una cierta búsqueda de diversificación por parte de los inversores para sus carteras e independientemente de unos altos tipos de interés que seguimos teniendo en la actualidad. Si quieres aprender más o tienes dudas al respecto, ¡no dudes en preguntarnos para poder ayudarte!